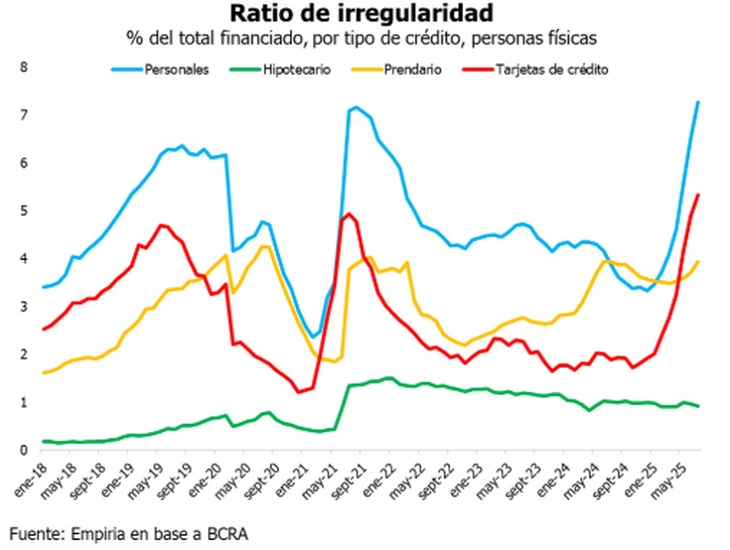

La morosidad creció por noveno mes consecutivo en julio y, en familias, alcanzó un nuevo récord desde que hay registros. Sucedió en el mes en el cual se desató la volatilidad de las tasas de interés, que le puso un freno a los créditos al sector privado.

La morosidad creció en julio por noveno mes al hilo: en familias llegó al 5,7%, récord en al menos 15 años

Las mayores tasas de irregularidad en los créditos se vieron en las divisiones de préstamos personales y tarjetas de crédito. Sucedió en un mes de fuerte volatilidad en las tasas de interés.

-

Para contener el dólar, el Gobierno gastó en un día lo mismo que todo el presupuesto anual de la UBA

-

Inflación de alimentos se aceleró y la mayoría de las consultoras prevén que en septiembre supere el 2%

La morosidad viene subiendo fuerte, ante la suba de tasas y un poder adquisitivo que no mejora.

A través de su informe sobre bancos, el Banco Central (BCRA) dio a conocer este viernes que el ratio de irregularidad en los préstamos a familias escaló al 5,7%, el valor más alto desde que la autoridad monetaria comenzó la serie, en enero de 2010. En junio la cifra había sido del 5,1%.

Las dos líneas que resaltan entre las de mayor morosidad son las de préstamos personales y tarjetas de crédito. En el primer caso, el porcentaje pasó del 6,5% al 7,3%, mientras que en el segundo se verificó un aumento desde el 4,9% al 5,3%.

En los préstamos prendarios también hubo un deterioro, aunque mucho más leve (desde el 3,7% al 3,9%). Mientras que los créditos hipotecarios escaparon a esta tendencia y mantuvieron una tasa de irregularidad baja e incluso menor a la de junio (0,9% vs 1% el mes anterior).

Federico González Rouco, economista de la consultora Empiria y especialista en el mercado de créditos hipotecarios, sostuvo en diálogo con Ámbito que el principal factor de esta mayor morosidad es el freno que la actividad económica y los ingresos reales vienen sufriendo desde hace meses. En ese contexto, dado que "las cuotas ya no se licúan como antes por la desaceleración de la inflación", a las personas les resulta más difícil afrontar sus compromisos financieros.

Respecto de los hipotecarios, explicó que se trata de un segmento que "viene muy sólido por factores más intrínsecos, ya que la gente lo primero que trata de sostener es el pago de la vivienda".

Entre julio y agosto se triplicó la tasa de los adelantos para empresas

Al sumar el segmento de empresas, la morosidad en julio fue del 3,2%, más del doble en comparación con el último mínimo de 1,5% alcanzado en octubre del año pasado. En el segmento de préstamos personales se observó un récord desde 2021, mientras que para tarjetas de crédito el porcentaje fue el más alto de la serie.

En las compañías la irregularidad también viene subiendo, aunque a un ritmo más cansino y menos alarmante. Entre junio y julio se observó una suba desde el 1,1% al 1,2%, con ajustes particulares en créditos prendarios y financiamiento vía adelantos y documentos.

Sin embargo, vale destacar que, entre el 14 de julio y el 18 de agosto, la tasa nominal anual (TNA) de los adelantos se disparó desde el 31% al 93%. Por ende, no sería sorprendente que los datos de agosto vengan con peores datos en el segmento empresarial.

"Los adelantos en cuenta corriente a empresas continuaron su tendencia decreciente y acumulan una contracción de casi $1 billón (-10,6%) desde el 10 de julio. La caída de los saldos de financiamiento responde a la dinámica de las tasas que se triplicaron y amenazan con poner en riesgo las cadenas de pago de sostenerse en estos niveles durante mucho tiempo", había señalado la consultora C-P en un informe publicado el mes pasado.

Dicho descalabro fue acelerado a partir del giro en la política monetaria implementada por el Gobierno, que pasó un esquema de agregados monetarios en el cual busca fijar la cantidad de dinero de la economía y no el precio (es decir, la tasa).

En ese marco, las dificultades del equipo económico para canalizar el dinero de los bancos y la creciente presión sobre la demanda de dólares, con un BCRA sin acumulación de reservas, abrieron un escenario de fuertes incrementos en los retornos en pesos desde fines de julio.

Luego de ese fuerte ascenso inicial, el costo del endeudamiento de las empresas llegó a ubicarse por debajo del 50%, aunque en los últimos dos días hábiles parecería estar rebotando de nuevo ante la gran inestabilidad cambiaria.

En el caso de los préstamos personales la TNA ya venía elevada, desde hace prácticamente un año en la zona del 70%. Aun así, en los primeros días de septiembre se llegó a ver un retorno superior al 85% y actualmente el porcentaje está cerca del 80%.

Dejá tu comentario