El contundente avance de La Libertad Avanza (LLA) en las elecciones legislativas ha transformado el panorama político argentino en un catalizador inmediato para los mercados. Con más del 40% de los votos a nivel nacional, el partido de Javier Milei no solo revirtió la derrota previa, sino que consolidó una mayoría relativa en el Congreso, alcanzando 93 bancas en Diputados y 20 en el Senado.

Triunfo de Javier Milei: a qué zona bajará el riesgo país y qué "upside" tienen los bonos según Wall Street

La victoria del presidente Javier Milei en las legislativas consolida el oficialismo y genera euforia. Entidades proyectan spreads soberanos más bajos.

-

Los bonos en dólares escalaron hasta 25% y el riesgo país se hundió más de 400 puntos a mínimos desde mayo

-

Máxima euforia: el mercado celebró la victoria de Milei, volaron las acciones y se desplomó el dólar

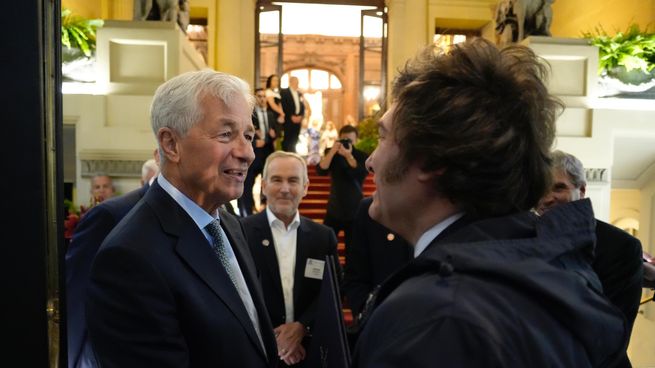

El presidente Javier Milei tiene el aval de Wall Street para avanzar en la baja del riesgo país. En la foto, con Jamie Dimon, CEO de JP Morgan.

Este respaldo inesperado disipó temores de fragmentación y encendió una oleada de optimismo en el mercado financiero, donde los activos soberanos lideran la suba. La reacción inicial fue un desplome del riesgo país que pasaría de 1.081 puntos básicos el viernes último a la zona de los 650 puntos básicos, según las estimaciones de J.P. Morgan.

El banco de inversión estadounidense, en un informe post-electoral, anticipa una contracción de más de 440 puntos básicos en el spread soberano, equiparándolo a niveles de enero de 2025, cuando se ubicaba en 627 puntos. "Este resultado cambia radicalmente las expectativas del mercado", señalan los analistas de la entidad, que ven en la consolidación oficialista un "ciclo virtuoso" anclado en la disciplina fiscal.

Esta caída del riesgo país no sería un mero ajuste técnico: sostiene el banco estadounidense que la emisión de deuda soberana podría decantar en condiciones más favorables. En los hechos, el informe recomienda una posición de "sobreponderar" en bonos argentinos, y recomienda títulos como los Global 2038 y 2041, ya que, sostiene, podrían recuperar hasta u$s9 por unidad en precios, alineándose con rendimientos de pares como Ecuador. "Argentina podría convertirse en el mejor crédito soberano hasta fin de año", afirman.

Pero hay un detalle: la entidad ata ese derrotero a la posibilidad de las recompras de bonos en dólares y un marco cambiario más flexible, ambos artífices para sostener la suba.

La firma Barclays también se manifestó positiva con respecto a lo que viene, pero supeditó dicha evolución a la modificación del esquema cambiario. "Creemos que un nuevo régimen cambiario sigue siendo necesario, incluso después de estos resultados", sostuvo el informe de la entidad.

RBC BlueBay Global Asset Management también recomendaba por estas horas la deuda argentina, con una "visión positiva en deuda soberana, con un horizonte más largo para inversiones extranjeras en activos financieros y reales, gracias a la reducción de riesgo electoral y mayor impulso a reformas". En este sentido, ponderaban "fortalecimiento del tipo de cambio"como "factible"y que "el BCRA debería aprovechar la fortaleza del peso para acumular reservas".

Ninety One (gestora de portafolios de renta fija emergente), proyectó una mejora en las cotizaciones "destacando el tono moderado y cooperativo del discurso de victoria de Milei, que facilita alianzas para reformas".

El plan para recomprar deuda en el mercado secundario

En este contexto, el Gobierno aceleró anuncios que refuerzan la agenda de saneamiento fiscal. Días previos a los comicios, el exsecretario de Finanzas, Pablo Quirno, confirmó el avance en un plan de recompra de deuda soberana por hasta u$s16.000 millones, enfocado en bonos de corto plazo.

La iniciativa, bautizada "Deuda por Educación", busca recomprar títulos en el mercado secundario a precios deprimidos y sustituirlos por financiamiento a tasas inferiores. "Esto no solo alivia la carga financiera, sino que transforma deuda en capital humano", declaró Quirno en su cuenta de X, destacando el respaldo de organismos multilaterales como el BID y el Banco Mundial.

El dato es que el eje de la operación recae en J.P. Morgan, que asumirá el rol de asesor principal y potencial financiador. El banco neoyorquino, que ya participó en la reestructuración de 2020, otorgaría fondos para la recompra a valores de mercado -hasta un 40% por debajo del nominal- a una tasa de interés estimada en 5-6% anual, frente a una muy superior de los bonos elegidos. Fuentes cercanas al Ministerio de Economía revelan que el encuentro entre Milei y el CEO de J.P. Morgan, Jamie Dimon, la semana previa selló el compromiso, con proyecciones de un ahorro inicial de u$s800 millones en pagos de cupones para 2026. Para algunos analistas, esta maniobra eleva la calificación crediticia y reposiciona a Argentina como emisora de deuda.

Dejá tu comentario