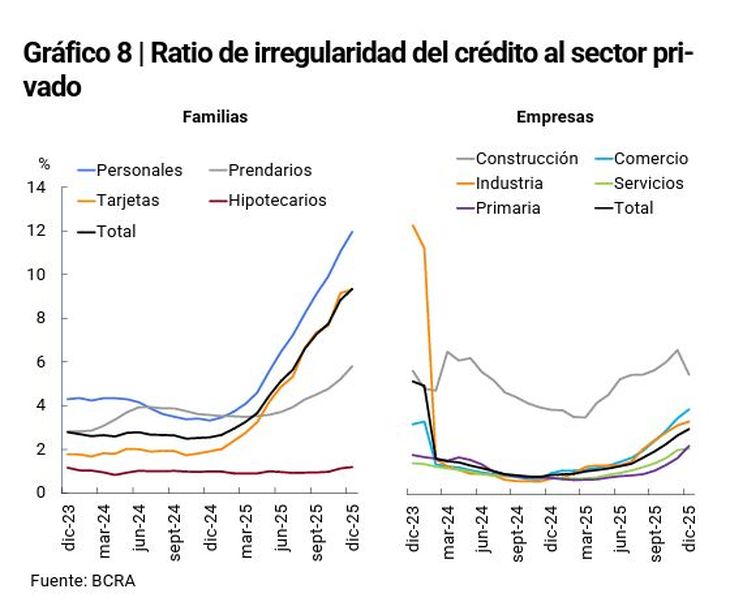

La calidad de la cartera del sistema financiero volvió a mostrar señales de deterioro en el cierre de 2025. La morosidad de los préstamos a las familias trepó en diciembre al 9,3%, el nivel más alto en 16 años, y el triple respecto de un año atrás, en un contexto de mayor presión sobre los ingresos reales y encarecimiento del crédito.

La morosidad de las familias empeoró en diciembre: escaló al 9,3%, una cifra inédita desde 2010

El desempeño estuvo explicado principalmente por los préstamos personales y las líneas con garantía prendaria. El fenómeno refleja las tensiones que atraviesa el consumo financiado, tras un año en el que el crédito creció con fuerza sobre todo en la primera parte de 2025, pero la actividad mostró signos de desaceleración.

-

Morosidad en máximos desde la convertibilidad: en fintech y tarjetas de consumo casi triplica a la de los bancos

-

La morosidad en EEUU saltó a su nivel más alto desde 2017: crece la preocupación por la suba de la desigualdad

El desafío para 2026 será sostener el proceso de profundización financiera sin que la mora erosione la solidez del sistema.

De acuerdo con datos del informe de bancos que publicó este viernes el Banco Central (BCRA), el desempeño estuvo explicado principalmente por los préstamos personales (irregularidad en torno al 12%) y las líneas con garantía prendaria, que concentraron el mayor aumento en los indicadores de incumplimiento. El fenómeno refleja las tensiones que atraviesa el consumo financiado, tras un año en el que el crédito creció con fuerza pero la actividad mostró signos de desaceleración.

También sube la morosidad en empresas, aunque se mantiene en niveles acotados

En el segmento corporativo, la irregularidad del crédito también mostró un leve deterioro en diciembre. El ratio de mora de las empresas avanzó 0,2 puntos porcentuales en el mes y se ubicó en 2,5%, todavía muy por debajo del nivel observado en los hogares.

El incremento estuvo explicado principalmente por compañías vinculadas al comercio y la producción primaria, sectores más sensibles a la desaceleración de la actividad y a las tensiones financieras de corto plazo. Si bien el nivel continúa siendo bajo en términos históricos, la tendencia ascendente refuerza la señal de mayor fragilidad en la cadena de pagos.

Más crédito, pero con mayor riesgo

En paralelo, el financiamiento al sector privado continuó expandiéndose. La exposición bruta del sistema financiero al sector privado —considerando moneda nacional y extranjera— aumentó en diciembre 0,6 p.p. del activo total, hasta alcanzar el 43,9%.

Durante 2025, el crédito total al sector privado creció 8,6 puntos porcentuales del activo del sistema financiero, con un fuerte impulso tanto en pesos (+4,7 p.p. interanual) como en moneda extranjera (+3,9 p.p. interanual). La expansión fue generalizada: los préstamos a empresas y a familias incrementaron su participación en el activo del sistema en 4,6 p.p. y 4 p.p. interanual, respectivamente.

No obstante, el deterioro de la mora introduce un foco de alerta. En el caso del crédito corporativo, el ratio de irregularidad también avanzó, aunque de forma más moderada: subió 0,2 p.p. en el mes hasta 2,5%, con mayor incidencia en empresas vinculadas al comercio y la producción primaria.

Cobertura y provisiones

A pesar del repunte en la morosidad, el sistema financiero mantiene elevados niveles de previsiones. Al cierre del año, las previsiones constituidas representaron el 93% de la cartera en situación irregular, aunque ese ratio mostró una baja mensual de 3,9 puntos porcentuales. En términos de la cartera total, las previsiones equivalen al 5,2%, con un aumento interanual de 2,6 p.p.

El dato de diciembre confirma así una dinámica dual: mientras el crédito sigue expandiéndose y gana peso en el balance de los bancos, también se incrementa el riesgo de incobrabilidad, especialmente en los hogares. El desafío para 2026 será sostener el proceso de profundización financiera sin que la mora erosione la solidez del sistema.

Dejá tu comentario