Estos últimos meses estamos notando un mayor interés en los jóvenes para armar carteras de inversión a largo plazo, principalmente en renta variable, activos dolarizados y sin riesgo argentino, con un objetivo concreto: armar su propio fondo de retiro.

Fondos de retiro: cuánto dinero necesito para jubilarme

No existen 'números mágicos', los detalles dependen de tus metas y situación. Sin embargo, hay ciertos factores para tener en cuenta en tu planificación financiera. Entérate cuáles son.

-

Jubilación a los 55: "Es mejor un esquema de seguro de desempleo"

-

IPS: quiénes son los jubilados que cobran el 29 de enero de 2026

Cuánto dinero necesita un argentino para jubilarse.

Las jubilaciones actuales, medidas en dólares, están en su mínimo histórico y las perspectivas para los próximos años no son nada buenas. La base de beneficiarios aumenta a un ritmo mucho mayor al de los aportantes. Incluso existen nuevos proyectos para jubilar a personas de 55 años, en un mundo donde la esperanza de vida y edad de jubilación aumenta. En Argentina reducimos la edad de jubilación en un contexto de déficit fiscal permanente. Es muy probable que la mayoría de los jóvenes que está leyendo esta nota no puedan cubrir sus necesidades básicas con las jubilaciones futuras.

Por tal motivo, la única opción es armar un plan de inversión a largo plazo, empezando lo antes posible. El primer paso es identificar nuestras necesidades futuras en base a nuestros ingresos actuales y potenciales gastos futuros. No existe un 'número mágico' ya que los detalles dependen de tus metas de jubilación y tu situación. Sin embargo, existen ciertos factores para tener en cuenta en tu planificación financiera.

Inflación en dólares

Siempre que armamos carteras de largo plazo, estamos hablando de activos en dólares. Para horizontes temporales mayores a un año es prácticamente un suicidio quedarse posicionado en una moneda como el peso argentino. Aclarado este punto, hay que tener en cuenta que existe inflación en el billete estadounidense. Históricamente es un promedio de 1%-2% anual y, para este año, se calcula entre un 4%-5%.

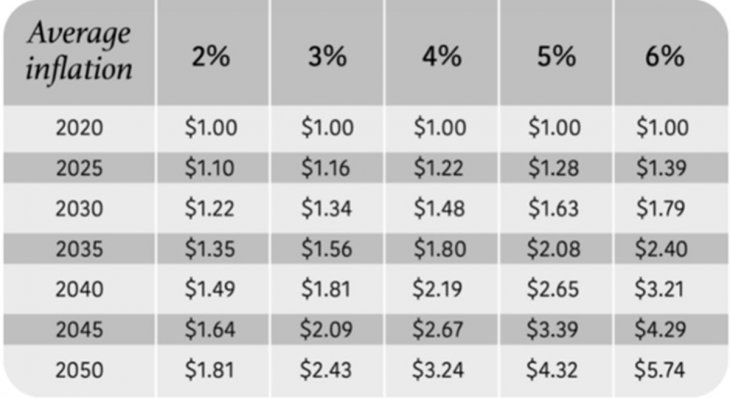

En el siguiente cuadro se puede apreciar la erosión que produce la inflación sobre el poder compra futuro.

Impuestos

Es fundamental la ejecución de un plan de inversión integral, minimizando el impacto impositivo sobre nuestros activos. Por ejemplo, actualmente la alícuota del impuesto sobre los bienes personales en el exterior es del 2,25% sobre el total del patrimonio. Esto significa que en 22 años pagaste en impuestos el 50% del valor de tus activos.

Si además sumamos el factor inflación en dólares a una tasa del 4%-5% anual como la actual, tener los dólares “quietos” implica descapitalizarnos a ritmo del 6%-7% anual. Dicho de otra forma, en siete años perdimos en términos reales (descontando erosión por inflación) el 50% del valor de nuestro patrimonio. Esa pérdida nos obliga a asumir más riesgos para compensar dicha caída, ponderando en mayor medida los activos de renta variable.

Existen diversos instrumentos y alternativas para optimizar el impacto impositivo, pero requieren de un asesoramiento integral por especialistas en finanzas e impuestos.

Una alternativa para saber cuánto dinero necesitamos para poder jubilarnos es la regla del 4%, que sería algo así como “dime cuánto quieres retirar por año y te diré a qué suma llegar para poder lograrlo y nunca quedarte sin fondos”. Es decir que primero identificamos la suma a retirar para cubrir nuestros gastos y luego la dividimos por 4% para llegar al monto óptimo de dinero que necesitamos para poder jubilarnos de la mejor manera.

¿Qué es la regla del 4%?

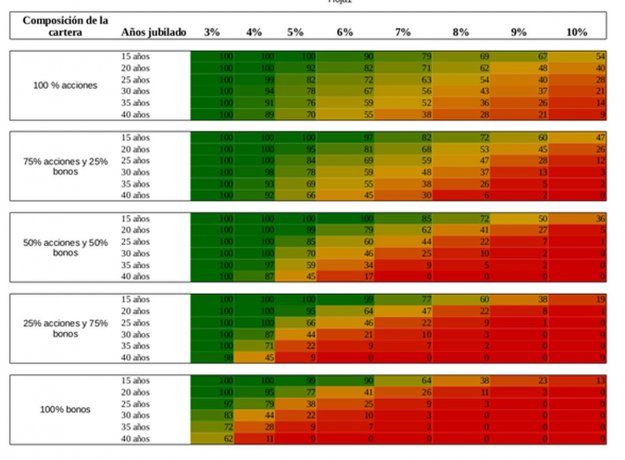

La regla de 4% resume las conclusiones del estudio conocido como Trinity Study, publicado por tres profesores de la Universidad de Trinity. La investigación utilizó datos de la evolución de la bolsa y de los bonos estadounidenses entre 1926 y 2010 para averiguar la tasa de reembolso sobre una determinada cantidad de capital. Es decir, la cantidad óptima que puedes retirar cada año de tu fondo de retiro y nunca quedarte sin plata.

Este estudio analizó las distintas combinaciones de carteras ideales entre renta variable y renta fija. El siguiente cuadro resume los resultados del estudio.

Se puede ver en el grafico que, a medida que aumenta la proporción de renta variable en las carteras de largo plazo, aumenta la probabilidad de mantener al 100% los retiros en el tiempo. Para portfolios compuestos por 50% acciones y 50% bonos, aplicando la regla de retiros del 4%, el capital invertido alcanza 30 años en el 100% de los casos. Para plazos mayores, el capital alcanza el 97% de los casos (35 años retirando el 4%) y el 87% (40 años retirando el 4%).

Para retiros anuales mayores al 4%, la probabilidad de que alcance el dinero disminuye. Lo mismo si la proporción de portfolio es mayor en bonos que en acciones.

¿Qué porcentaje de retiros anuales sería el indicado?

Según el estudio realizado por el blog The Poor Swiss, que se traduce en el siguiente gráfico, la regla del 4% sigue vigente (salvo para el caso de una cartera compuesta exclusivamente por bonos).

Es importante entender que, para carteras de largo plazo, conviene aumentar la proporción de renta variable. Nuestra recomendación para armar este tipo de carteras es comenzar con un 100% de acciones. Para el caso de perfiles conservadores-moderados, a medida que se acerca la fecha de jubilación o retiro, evaluar ir pasando una parte a renta fija.

Para saber cuánto vas a necesitar para tu jubilación, siguiendo la regla del 4%, sólo hay que calcular tu jubilación anual deseada y multiplicarla por 25. Ejemplo: jubilación de u$s1.000 mensuales ahorrando u$s150 por mes:

- u$s1.000 x 12 meses = u$s12.000 anuales

- u$s12.000 * 25 = u$s300.000

Comenzando a los 30 años, y ahorrando u$s150 por mes, llegamos a jubilarnos con u$s310.000. Aplicando la regla del 4% nos permiten obtener una renta segura de un poco más de u$s1.000 mensuales.

En esta calculadora https://calculadora-retiro.herokuapp.com/ pueden simular con sus datos cuánto tiempo y ahorro necesitan para llegar al valor óptimo deseado según la regla del 4%.

CEO & Founder BDI Consultora de Inversiones.

- Temas

- Jubilaciones

- Dólar

Dejá tu comentario